Investoren können Staaten vor Schiedsgerichten verklagen, wenn sie sich von deren Politik geschädigt fühlen. Daran verdienen auch Anwälte, Schiedsrichter und fragwürdige Prozessfinanzierer – auf Kosten der SteuerzahlerInnen. Besonders betroffen sind die ärmeren Länder des globalen Südens, die die Entschädigungszahlungen an reiche Multis oft kaum zahlen können. Über den sogenannten Investorenschutz, der fester Bestandteil des EU-Kanada-Handelsabkommens CETA ist, berichtet das entwicklungspolitische Magazin „Welt-Sichten“ in seiner November-Ausgabe.

Am 14. Juli 2019 fällt in Washington D. C. ein Investor-Staat-Schiedsgericht ein für Pakistan fatales Urteil: Das Land, das soeben vom Internationalen Währungsfonds ein Darlehen von sechs Milliarden US-Dollar erhalten hat, muss fast die gleiche Summe an ein australisches Bergbauunternehmen zahlen. Der Grund: Eine Provinzregierung hat dem Unternehmen eine vertraglich vereinbarte Lizenz zum Gold- und Kupferabbau verweigert. Damit habe Pakistan das australisch-pakistanische Investitionsabkommen verletzt, sagt das Schiedsgericht. Das Unternehmen habe Anspruch auf Schadenersatz – auch für entgangene Gewinne.

Investor-Staat-Schiedsgerichte sind in der Öffentlichkeit fast unbekannt; und doch versetzen sie so manche Regierung in Angststarre. Diese Tribunale sind verankert in fast 3000 zwischenstaatlichen Investitionsschutzabkommen. Fühlen sich Investoren unfair behandelt, können sie auf der Basis der Abkommen den Gastgeberstaat verklagen – bei für jeden Einzelfall neu ernannten Schiedsgerichten aus hoch bezahlten Fachjuristen.

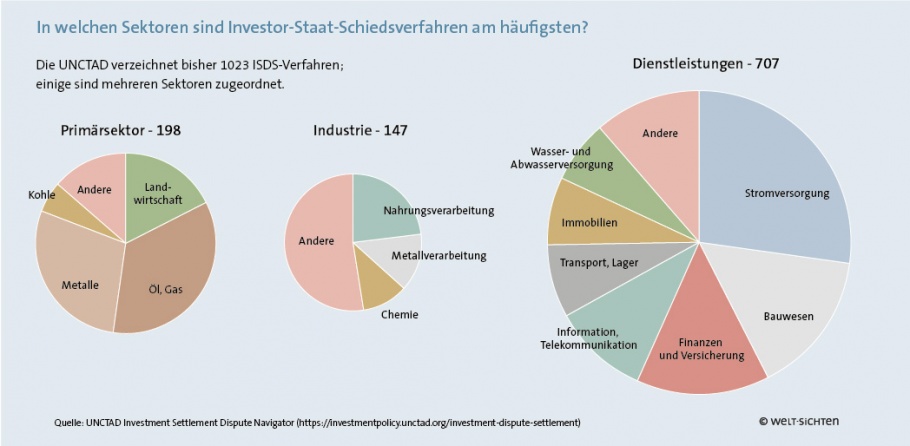

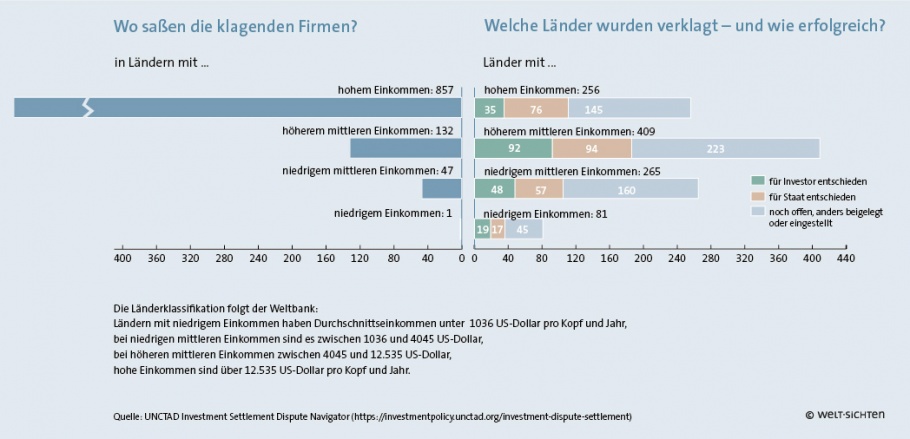

Die Tribunale tagen oft geheim; ihre Urteile sind unanfechtbar; sie sind weltweit vollstreckbar. Investor-Staat-Streitbeilegung (ISDS) nennen das die Experten. Über tausend ISDS-Verfahren mit einem Streitwert von 700 Milliarden US-Dollar haben Investoren bis heute angestrengt; rund hundert Milliarden Dollar mussten die Steuerzahler oft armer Länder bezahlen – zumeist an multinationale Konzerne.

Schutz vor Enteignung

Die historischen Wurzeln der Investitionsschutzabkommen liegen in den 1950er und 1960er Jahren. Damals wurden viele Kolonien unabhängig; und Industriestaaten wollten ihre Investoren schützen vor Enteignung in neuen Staaten ohne rechtsstaatliche Traditionen. Tatsächlich wurden bis heute in Dutzenden Ländern ausländische Unternehmen enteignet, oft ohne Entschädigung, berichtet Professor Bruno Simma. Der pensionierte Richter am Internationalen Gerichtshof arbeitet heute als Schiedsrichter. „Da sah eine linke Regierung in Investoren nur Ausbeuter und enteignete sie einfach.“

In der Folge verlangten Investoren Rechtssicherheit, die sie durch nationale Gerichte nicht garantiert sahen. Sie verlangten unabhängige Schiedsgerichte. Die seit den 1960er Jahren abgeschlossenen bilateralen Investitionsschutzabkommen verbieten regelmäßig die Enteignung und Diskriminierung ausländischer Investoren. Und die Verträge eröffnen, mit dem Instrument der Schiedsgerichte, ausländischen Investoren einen exklusiven Rechtsweg.

Der stehe einheimischen Investoren nicht offen, erklärt Markus Krajewski, Professor für öffentliches Recht an der Universität Erlangen-Nürnberg. „Meint ein deutscher Investor, dass die Bundesrepublik ihn enteignet hat, muss er den Rechtsweg durch alle nationalen Instanzen gehen – bis zum Bundesverfassungsgericht. Ein ausländischer Investor dagegen kann sofort ein Schiedsgericht anrufen.“

Staat-Investor-Schiedsgerichte operieren unter dem Dach mehrerer Institutionen weltweit. Die bei weitem wichtigste ist das Internationale Zentrum zur Beilegung von Investitionsstreitigkeiten (ICSID) in Washington. Das ICSID gehört zur Weltbank und spricht selbst kein Recht. Es stellt lediglich Verfahrensregeln, Verhandlungsräume und einen Verwaltungsapparat für die Schiedstribunale bereit. Diese kommen ad hoc zustande: Der klagende Investor bestimmt eine Person als Richter oder Richterin, der beklagte Staat eine zweite; auf die dritte einigt man sich, oder sie wird nach den Verfahrensregeln bestimmt.

Anschließend beginnt ein Prozess, der jahrelang dauern kann: Schriftsätze werden ausgetauscht und Telefonkonferenzen geführt; bei Verhandlungen treffen Armeen von Anwälten und Experten aufeinander. Schließlich ergehe wie ein Fallbeil der Schiedsspruch, erklärt Professor Simma. „Dieser Spruch kann laut ICSID-Konvention vor keinem nationalen Gericht mehr angefochten werden.“ Ein siegreicher Investor kann unter Berufung auf das Urteil weltweit alles Vermögen des unterlegenen Staates pfänden und notfalls verwerten lassen, sofern es nicht durch diplomatische Immunität geschützt ist. Da werden auch schon mal Flugzeuge staatlicher Airlines beschlagnahmt.

Bis in die 1990er Jahre hätten Investoren ihr Klagerecht nur in Extremfällen genutzt, berichtet Stephan Schill, Professor für internationales Wirtschaftsrecht an der Universität Amsterdam und wie Bruno Simma nebenberuflich Schiedsrichter. Irgendwann jedoch hätten findige Anwälte entdeckt, dass man viele staatliche Maßnahmen, die den Gewinn eines Investors mindern, als Enteignung oder Diskriminierung einstufen kann. „Grundsätzlich kann natürlich eine neue Regierung eine andere Politik verfolgen als die Vorgängerregierung. Das ist Kern der Demokratie. Andererseits ist die Regierung an bestimmte Versprechen gebunden, die die Vorgängerregierung einem Investor gegeben hat.“

In der Folge erstreiten inzwischen internationale Großkanzleien Milliardensummen von armen Entwicklungs- und auch Industrieländern – auf der Basis von Investitionsschutzabkommen und vorwiegend im Namen großer Rohstoffkonzerne. Da ist zum Beispiel der eingangs erwähnte Fall Pakistans. Da ist das kanadische Unternehmen Eco Oro, das von Kolumbien 800 Millionen US-Dollar fordert, weil ein Gericht eine von der Regierung zugesagte Goldmine verboten hat, die die Wasserversorgung einer Großstadt gefährde. In einem ähnlichen Verfahren verlangt das kanadische Unternehmens Gabriel Resources 5,7 Milliarden US-Dollar von Rumänien, weil ein ökologisch verheerender Goldtagebau in den Karpaten von den Gerichten verboten wurde.

Es gibt neben bilateralen auch multilaterale Investitionsschutzabkommen, denen viele Länder beitreten können. Das bei weitem wichtigste ist der Energiecharta-Vertrag (ECT), der Investitionen im Energiesektor schützen soll. Er ist seit 1998 in Kraft und hat inzwischen 56 Mitglieder. Ursprünglich sollte er nach dem Kalten Krieg Energieinvestitionen in Osteuropa erleichtern. Heute ermuntert ECT-Generalsekretär Urban Rusnák auch Entwicklungsländer wie Pakistan, Bangladesch und Nigeria zum Beitritt. Viele dieser Länder hätten nicht genug Geld, Energieprojekte selbst zu finanzieren, erklärt Rusnák. Es bleibe nur ausländisches Privatkapital, für das aber in solchen Ländern das Risiko oft ziemlich hoch sei.

Tatsächlich stützen sich bis heute 130 Investorenklagen auf den Energiecharta-Vertrag. Kein Wunder: Im Energiesektor gibt es viele Großinvestitionen wie Kraftwerke und Pipelines; in vielen Ländern ist die Energiepolitik höchst umstritten; und die Bedingungen für Investoren können sich rasch verschlechtern – so wie für Kernkraftwerksbetreiber nach dem Bundestagsbeschluss von 2011, aus der Kernenergie auszusteigen.

Der Fall Vattenfall gegen Deutschland

Damals fühlten sich etliche Betreiber von Kernkraftwerken um erhoffte Gewinne geprellt. Sie zogen mit Schadenersatzklagen bis vors Bundesverfassungsgericht – ohne nennenswerten Erfolg. Damit war für deutsche Konzerne wie E.ON und RWE die Sache gelaufen. Der schwedische Konzern Vattenfall allerdings, der zwei Kernkraftwerke in Deutschland betrieb, konnte Deutschland zusätzlich bei einem internationalen Schiedsgericht verklagen und verlangt dort 4,4 Milliarden Euro Schadenersatz. Zuzüglich Zinsen sind das Ende 2020 deutlich über sechs Milliarden Euro.

Acht Jahre schleppt sich das ICSID-Verfahren „Vattenfall gegen Deutschland“ schon hin. Große Teile laufen hinter verschlossenen Türen ab, berichtet Pia Eberhardt, Sprecherin der Brüsseler Organisation Corporate Europe Observatory. „Selbst im Bundestag haben nur wenige Abgeordnete Zugang zu Dokumenten aus dem Verfahren.“ Solche Geheimniskrämerei in einem Verfahren, das unmittelbar den deutschen Steuerzahler betrifft, trete die Rechtsstaatlichkeit mit Füßen.

Bruno Simma weist auf einen weiteren Missstand hin: Viele seiner Schiedsrichterkollegen arbeiteten parallel als Anwälte in anderen Verfahren. Sie setzten mal den Hut des Richters, mal den des Advokaten auf. Derlei sei undenkbar im normalen Rechtswesen und begünstige Interessenkonflikte. Rechtsanwältin Nathalie Bernasconi, die am Internationalen Institut für nachhaltige Entwicklung in Genf arbeitet, berichtet von bizarren Auswüchsen: „Ich habe erlebt, dass Anwälte ihre Argumente in einem Fall mit eigenen Urteilen als Schiedsrichter in anderen Fällen begründeten. Solche Juristen schaffen im Gewand des Schiedsrichters sogenanntes Fallrecht, das sie dann im Gewand des Anwalts zugunsten ihrer Mandanten einsetzen.“

Interesse an möglichst vielen Klagen

Hinzu kommt: Schiedsrichter bei Investor-Staat-Disputen werden gut bezahlt und wollen in der Regel wieder engagiert werden – sei es als Schiedsrichter oder als Anwalt. Sie sind folglich daran interessiert, dass es möglichst viele Klagen gibt. Viele Investorenklagen aber gibt es nur, wenn Schiedsgerichte die Investoren auch viele Verfahren gewinnen lassen. Tatsächlich gewinnen sie in etwa der Hälfte der Fälle.

Ein weiteres Problem: Schiedsrichter und Fachanwälte kontrollieren auch die wissenschaftliche Diskussion zum Investitionsrecht. Sie geben die meisten Fachzeitschriften heraus und schreiben die meisten Artikel. Kurz: Viele derer, die in Investor-Staat-Verfahren Recht sprechen und gestalten, haben dabei jede Menge Eigeninteressen. Sie sind verstrickt in Interessenkonflikte.

Um die künftig zu vermeiden, müssten anwaltliche und schiedsrichterliche Tätigkeit strikt getrennt werden, meint Bruno Simma. Allein, er glaubt nicht an die Umsetzung einer solchen Regel: „Es kommt halt zu häufig vor. Und deshalb gibt es nur wenige Stimmen in der Schiedsrichter-Community, die eine Änderung fordern. Die Leute wollen ganz einfach nicht den Ast absägen, auf dem sie sitzen.“

Die im System begründete Unberechenbarkeit der Schiedsgerichtsurteile ist Geschäftsgrundlage einer weiteren, fast unbekannten Industrie mit Milliardenumsätzen: Die Prozesse sind teuer; allein die Verfahrenskosten belaufen sich auf im Schnitt acht Millionen Euro. Den Investoren greifen deshalb sogenannte Prozessfinanzierer unter die Arme. Solche Firmen, meist Investmentfonds, finanzieren auf eigenes Risiko viele Investorenklagen. Verliert der Investor, bekommt der Prozessfinanzierer nichts; gewinnt er aber, bekommt der Finanzier zwischen 30 und 50 Prozent der erstrittenen Schadenersatzsumme. Ein hochspekulatives Geschäft also, bei dem allerdings auch die Finanzierer selten die Chance einer bestimmten Klage einschätzen können.

Die bloße Drohung reicht oft schon

Sehr willkommen seien den Finanzierern deshalb Situationen wie in Spanien, wo ab dem Jahr 2009 Dutzende Investoren von der Kürzung der Solarsubventionen betroffen waren, erklärt Anwältin Nathalie Bernasconi: „Sie können als Prozessfinanzierer ganz einfach mehrere Investoren motivieren, gegen dieselbe staatliche Maßnahme zu klagen. Über all diese Klagen entscheiden dann vielleicht zehn unterschiedliche Schiedsgerichtshöfe, die mit unterschiedlichen Schiedsrichtern besetzt sind. Und entsprechend führen die Verfahren zu ganz unterschiedlichen Ergebnissen. Als Prozessfinanzierer aber müssen sie nur einen einzigen Fall gewinnen, um sehr viel Geld zu verdienen.“

Für betroffene Staaten ist im Ergebnis völlig unvorhersehbar, welche Chancen die Klage eines Investors hat. Andererseits können Investoren oft dank unbegrenzter Fremdfinanzierung völlig risikolos Schiedsverfahren anzetteln und abwarten, ob der bedrohte Staat freiwillig nachgibt. Der kann ja nur verlieren: Aus gewonnenen Verfahren geht er bestenfalls mit einer schwarzen Null nach Hause, aus verlorenen aber mit happigen Belastungen für die Staatsfinanzen.

Oft muss ein Investor nicht einmal klagen, um eine Regierung in die Knie zu zwingen. Es reicht die bloße Drohung hinter den Kulissen, die nur ab und zu an die Öffentlichkeit gelangt. Vor einigen Jahren zum Beispiel wollte Kolumbien nicht länger hinnehmen, dass das Novartis-Leukämiemedikament Glivec das Gesundheitsbudget des Landes mit 20.000 US-Dollar pro Patient und Jahr belastete. Die Regierung drohte mit einer sogenannten Zwangslizenz: mit der Erlaubnis für andere Pharma-Unternehmen, Glivec-Nachahmerprodukte herzustellen. Novartis, dem Glivec bis heute rund 50 Milliarden Euro in die Kassen gespült hat, drohte seinerseits mit einer Schiedsgerichtsklage. Da knickte Kolumbien ein und verzichtete auf die Zwangslizenz.

Ein multilateraler Investitionsgerichtshof

Die naheliegende Erkenntnis, dass die Schiedsgerichtsbarkeit in einer tiefen Legitimationskrise steckt, habe bis heute nur in der EU Fuß gefasst, berichtet Pia Eberhardt, Sprecherin von Corporate Europe Observatory in Brüssel. Sie sieht als einen Erfolg, dass in den letzten Jahren Hunderttausende Europäer gegen neue Handels- und Investitionsabkommen wie TTIP und CETA auf die Straße gegangen sind. Und: Im März 2018 hat der Europäische Gerichtshof entschieden, dass Investitionsschutzverträge zwischen EU-Mitgliedstaaten nicht mit EU-Recht vereinbar sind. Für die Rechtsauslegung von europäischem Recht seien nur europäische Gerichte zuständig und nicht irgendwelche privaten Schiedsgerichte.

Als Konsequenz aus dem Urteil haben inzwischen alle EU-Staaten die bilateralen Investitionsschutzabkommen miteinander gekündigt. Ihre Verträge mit Entwicklungsländern und der multilaterale Energiecharta-Vertrag allerdings gelten weiter. Davon abgesehen sieht auch die EU weiter die Notwendigkeit, Investoren in vielen Ländern vor staatlicher Willkür zu schützen. Diese Aufgabe soll ein ständiger sogenannter multilateraler Investitionsgerichtshof übernehmen – besetzt mit Berufsrichtern nach dem Vorbild anderer internationaler Gerichte.

Professor Schill findet die Idee gut: „Die Schaffung eines solchen Investitionsgerichtshofes beseitigt viele der jetzt existierenden Probleme mit den Schiedsverfahren: Interessenkonflikte zwischen Anwälten und Schiedsrichtern, Inkonsistenzen in der Rechtsprechung und Probleme mit der Geheimhaltung.“

Corona-Krise als lukratives Geschäftsfeld

Im Gegensatz zu Schill steht Pia Eberhardt der Idee skeptisch gegenüber. Sie schaffe zwar mehr Rechtsstaatlichkeit im Verhältnis zwischen Investoren und Staaten, aber das grundsätzliche Problem bestehe weiter: „Wir hätten weiterhin ein Rechtssystem, das ausländischen Investoren exklusive Rechte einräumt. Sie könnten weiter auch hinter den Kulissen Druck machen gegen Politik, die ihnen nicht passt – mit allen daraus resultierenden Gefahren für die Demokratie.“ Hinzu komme die grundsätzliche Frage: „Wofür brauchen wir diesen speziellen Gerichtshof überhaupt? Warum sind europäische Gerichte gut genug für Sie und mich, aber nicht für den ausländischen Investor?“

Derweil haben große Anwaltskanzleien die Corona-Krise als lukratives Geschäftsfeld entdeckt. Auf ihren Webseiten umwerben sie Unternehmen, die sich von staatlichen Maßnahmen gegen die Seuche geschädigt fühlen. Das Virus sei ein Gottesgeschenk für die Schiedsgerichtsindustrie, sagt Nathalie Bernasconi. Beklagte Regierungen könnten zwar argumentieren, sie hätten ungeachtet von Investorinteressen handeln müssen, um die Gesundheit der Bürger zu schützen. Aber: „Es ist schwer vorauszusagen, inwieweit Tribunale dieses Argument akzeptieren werden. Als während der Wirtschaftskrise in Argentinien 2001 viele Unternehmen insbesondere wegen drastischer Maßnahmen der Devisenbewirtschaftung gegen das Land klagten, akzeptierten einige Tribunale das Argument der Notwendigkeit, andere nicht. Das Problem mit diesem Argument ist: Die Regierung muss das Tribunal davon überzeugen, dass die von ihr getroffenen Maßnahmen in geringstmöglichem Maße ins Wirtschaftsleben eingegriffen haben.“

Zahllose Investoren dürften in naher Zukunft Klagen einreichen gegen Corona-Lockdowns; Klagen mit einem Gesamtstreitwert vielleicht in Billionenhöhe, bezahlt von Prozessfinanzierern. Verhindern könnte dies nur schnelles gemeinsames Handeln der Staaten. Einstimmig müssten sie Investorenklagen wegen von coronabedingten staatlichen Maßnahmen für unzulässig erklären. Tun sie das, was allerdings unwahrscheinlich ist, dann könnten sie auch grundsätzlich mit einem Schiedsgerichtssystem aufräumen, das niemandem nützt außer reichen Unternehmen.

Der Autor Thomas Kruchem publiziert als Journalist sowie Hörfunk- und Buchautor zu entwicklungspolitischen Fragen.